De gemiddelde rentevergoeding op een spaarrekening is 0,08%, zo blijkt uit de Spaarrente Barometer over het derde kwartaal van onderzoeksbureau MoneyView. Welke alternatieven zijn er om toch wat rendement te maken met je vermogen?

Het goede nieuws is dat er voor het eerst in jaren weer enkele renteverhogingen zijn geweest bij spaarrekeningen waar je elke dag bij kunt. Maar dat betekent nog niet dat de vlag uit kan, zo waarschuwt Moneyview. Het gaat slechts om twee producten en ook nog eens van een buitenlandse aanbieder. De onderzoekers verwachten dan ook niet dat dit de opmaat vormt naar marktbrede verhogingen van spaarrentes.

Gemiddelde rente: 0,08%

De gemiddelde spaarrente bedraagt 0,08% en dat is even hoog als in het vorige kwartaal. De hoogste rente kun je krijgen bij Bigbank uit Estland. Bij Flexibel Sparen, een spaarrekening met een variabele rente, kun je 0,5% rente ontvangen. Dit was het kwartaal ervoor nog 0,3%.

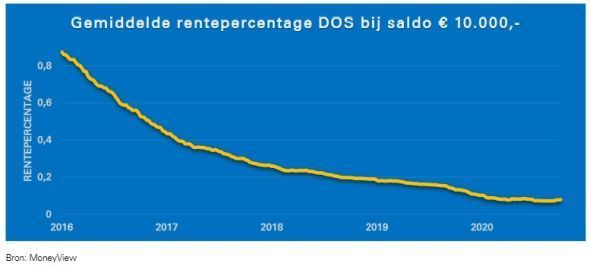

Hieronder zie je de glijvlucht van de gemiddelde spaarrente over dagelijks opvraagbare spaarrekeningen in de afgelopen vier jaar:

Negatieve rente

Zoals we eerder hebben bericht hebben diverse grootbanken dit jaar een negatieve rente ingevoerd voor spaarrekeningen waarop een hoog vermogen staat gestald. Klanten van ABN Amro die meer dan 2,5 miljoen euro op een spaarrekening staan, moeten hierover nu rente betalen. Bij ING en Rabobank ligt die grens op 1 miljoen euro, maar dit gaat vanaf 1 januari omlaag naar 250.000 euro per rekening. Triodos hanteert de laagste grens: 100.000 euro.

Terwijl dit eerst alleen het geval leek te zijn voor vermogende spaarders, gaat dit langzaamaan ook voor minder vermogende spaardersgelden. Grootbanken ING en Rabobank hebben inmiddels al aangekondigd dat vanaf 1 januari 2021 de grens voor negatieve rente wordt verlaagd van €1.000.000,-naar €250.000,-(per rekening). Alleen bij Triodos is deze grens momenteel nog lager, namelijk €100.000,-(het totaalsaldo van Triodos betaal-en spaarrekeningen).ABN AMRO zit hier met een grens van €2.500.000,-waarboven pas een negatieve rente geldt, nog duidelijk boven.

Kleinere spaarders ontspringen de dans vooralsnog, maar ook zij zien de waarde van hun vermogen slinken, als we van de lage spaarrente de inflatie en vermogensbelasting aftrekken. Welke alternatieven zijn er om toch nog wat rendement te behalen?

1. Steek je geld in een spaardeposito

Een veilige optie om je geld te stallen en toch rente te ontvangen, is een spaardeposito. Hierbij zet je je geld langere tijd vast. Hoe langer die periode, hoe meer rente je krijgt. Er zijn spaardeposito's die meer dan 1% rente bieden; vaak van buitenlandse aanbieders. Zo kun je bij platform Raisin momenteel 1,4% rente trekken op een deposito met een looptijd van tien jaar. Je kunt er dan wel langere tijd niet bij. Bovendien geldt hiervoor een minimum inleg van 10.000 euro. Wil je je geld niet langere tijd vast zetten, dan kun je bij diezelfde bank terecht voor een eenjarige deposito met 0,1% rente.

Veel consumenten zijn huiverig voor banken uit Zuid- of Oost Europa, maar als deze in de Europese Economische Ruimte is gevestigd, is je spaargeld wel gegarandeerd bij een mogelijk faillissement van de bank, tot 100.000 euro.

Een handig trucje om een hogere rente te ontvangen zonder dat je je volledige spaargeld langere tijd kwijt bent, is je vermogen te verdelen over deposito's met verschillende looptijden. Je knipt dan bijvoorbeeld je spaarpot van 10.000 euro op in vijf delen van elk 2.000 euro, die je steekt in spaardeposito's met een looptijd van respectievelijk één, twee, drie, vier en vijf jaar. Elk jaar komt een deel vrij, dat je opneemt of vervolgens herbelegt in een termijndeposito van vijf jaar.

Hoe dat in zijn werk gaat, lees je in dit artikel.

Lees ook: Spaarrente te laag? Overweeg een deposito

2. Extra aflossen op je hypotheek

De hypotheekrente is ondanks de coronacrisis nog steeds historisch laag, maar het tarief is wel hoger dan de spaarrente. Daarom kan het interessant zijn om extra af te lsosen op je hypotheek. Je maandlasten gaan dan direct omlaag. En heel misschien kan de bank hierna de rente-opslag verlagen of zelf stopzetten, omdat je woningschuld is gedaald en de risico's voor de bank dus zijn afgenomen.

Een ander pluspunt is dat je vermogen in box 3 daalt, waardoor je minder vermogensbelasting hoeft te betalen.

Er zitten wel wat nadelen aan, om rekening mee te houden. Zo kun je minder hypotheekrente aftrekken. Ook moet je beseffen dat het geld weg is als je de aflossing hebt gedaan. Gaat je auto kapot, dan kun je er dus niet meer bij, in tegenstelling tot spaargeld.

Zet dus alle plussen en minnen goed op een rij voor je voor deze optie kiest.

3. Investeer in zonnepanelen of woningisolatie

Met woningisolatie of de aanschaf van zonnepanelen zijn rendementen te behalen waar spaargeld bij verbleekt. Je energierekening gaat erdoor omlaag, waardoor je netto meer overhoudt.

Volgens Milieu Centraal levert spouwmuurisolatie hetzelfde rendement op als een spaarrekening met 11% rente. Bij dakisolatie is dat 8%, bij vloerisolatie 7% en bij vervanging enkel glas door HR++ glas 6%. Je kunt ook overwegen om zonnepanelen te plaatsen. Dit levert op dit moment een rendement op dat vergelijkbaar is met 4% rente op een spaarrekening.

Maar net als bij de aflossing op je hypotheek moet je je wel realiseren dat je het geld kwijt bent. Doe dit daarom alleen met geld dat je kunt missen.

Check ook: Woningisolatie en zonnepanelen: wat kost het en wat levert het op?

4. Ga beleggen

Beleggen in aandelen levert historisch gezien veel meer op dan spaargeld: gemiddeld zo'n 7% per jaar. Maar er kleven wel risico’s aan: je kunt in theorie je hele inleg verliezen.

Spaar je voor een lange termijn (bijvoorbeeld twintig jaar), dan kun je dat risico waarschijnlijk wel dragen, omdat de beurs tot nu toe elke crisis te boven is gekomen. Maar heb je het geld op korte termijn nodig of is het voor jou heel belangrijk dat het vermogen behouden blijft (omdat je er bijvoorbeeld de studie van de kinderen van moet betalen), dan is beleggen een riskante onderneming.

Als je gaat beleggen, is het wel verstandig om je vermogen te spreiden over verschillende beleggingscategorieën, zoals aandelen, obligaties, goud en vastgoed. Breng daarnaast zoveel mogelijk spreiding aan binnen elke beleggingscategorie. Beleg je bijvoorbeeld in aandelen, kies dan aandelen uit verschillende regio's en sectoren. De eenvoudigste manier om spreiding aan te brengen is via een beleggingsfonds.

5. Investeer via de crowd

Ook crowdfunding kan interessant zijn. Je leent dan samen met andere beleggers geld uit aan een ondernemer. Je kunt hier rendementen over behalen van wel 8%, maar loopt wel een risico dat degene aan wie jij het geld hebt uitgeleend failliet gaat en hierdoor de rente of de hoofdsom niet meer kan betalen. Doe dus goed je huiswerk voor je je portemonnee trekt en beleg alleen via de crowd met geld dat je in geval van nood kunt missen.

Meer informatie over defaults vind je in dit artikel.

Lees ook: De 10 grootste crowdfund-blunders