Volgens de zogeheten Presidential Cycle-theorie zouden de laatste twee kwartalen van dit jaar de slechtste moeten worden van het presidentschap van Joe Biden. Moeten we ons schrap zetten voor nóg twee magere kwartalen? Of heeft die theorie zijn waarde verloren?

Wat houdt deze theorie in?

Volgens de Presidential Cycle-theorie zit er een patroon in het sentiment op de aandelenmarkten gedurende de ambtstermijn van een Amerikaanse president. In de eerste twee zittingsjaren van de president blijven de beurzen vaak achter, waarna ze in de volgende jaren weer wat opveren.

Wat is de verklaring voor dat patroon?

Een president die net is aangetreden, stroopt meteen zijn mouwen op om grote hervormingen door te voeren. Hij weet dat de politieke kaarten er na twee jaar heel anders bij kunnen liggen, als de Congresverkiezingen achter de rug zijn.

Deze dadendrang zorgt vaak voor de nodige onrust. En aangezien beleggers niet zo happig zijn op onrust, blijven de beurzen in die eerste jaren vaak wat achter, zo luidt de redenering.

Lees ook: Afgestrafte aandelen bijkopen: slim idee?

De tweede helft van de ambtstermijn heeft meer weg van op de winkel passen. Vaak verandert het Congres na de 'midterm elections' van kleur, waardoor de kans groot is dat veel plannen van de president worden geblokkeerd. Die stabiliteit in beleid zou juist goed uitpakken op de beurs.

Daarnaast schiet de president in de tweede helft van zijn termijn in de campagnestand. Om de kans op een herverkiezing te vergroten worden dan vaak maatregelen genomen die de economie een zetje kunnen geven, zoals belastingverlagingen. Geen enkele president wil immers de verkiezingen ingaan tijdens een recessie. Beleggers nemen een voorschot op de economische voorspoed die daarop volgt, en dat geeft de beurs een extra zetje.

Klopt deze theorie?

De Amerikaanse broker Charles Schwab heeft het verloop van de S&P 500 van 1950 tot en met 2016 bekeken. Uit deze analyse blijkt dat het derde jaar van het presidentschap er echt uitspringt, in positieve zin. In de overige jaren was evenwel geen opvallend patroon te zien.

Jaar van het presidentschap

|

Gemiddeld jaarrendement

S&P 500 |

| 1 |

+6,5% |

| 2 |

+7,0% |

| 3 |

+16,4% |

| 4 |

+6,6% |

Mark Hulbert van MarketWatch deed een nog veel uitgebreider onderzoek. Hij bekeek het verloop van de Dow Jones-index sinds 1896 op kwartaalbasis. Hieruit blijkt dat het tweede jaar van een presidentschap vaak het minst succesvolle beursjaar is. Vooral in de laatste drie kwartalen blijft de Dow flink achter bij het marktgemiddelde. In het derde jaar treedt vervolgens een opleving op:

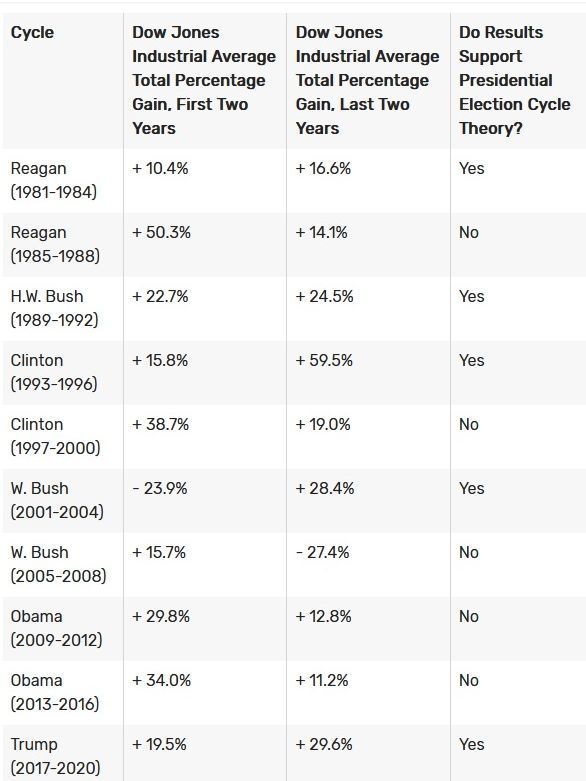

Nu zeggen koersen van 70 of 120 jaar geleden niet zoveel: het gaat om een andere tijd en een andere dynamiek dan nu. Het is daarom interessanter om te onderzoeken hoe het Wall Street in recenter tijden is vergaan; bijvoorbeeld in de afgelopen veertig jaar.

Dan blijkt dat de Presidential Cycle-theorie plotseling barstjes te vertonen: in slechts de helft van de presidentschappen sinds Ronald Reagan, gedroegen de beurzen zich conform de theorie. Een dubbeltje op zijn kant dus.

(Bron: TheBalance.com)

Zo was de eerste helft van beide ambtstermijnen van Barack Obama aanzienlijk beter dan de tweede helft. Het derde jaar was steeds het slechtste beursjaar: volledig in tegenspraak met de Presidential Cycle-theorie dus.

Onder Donald Trump zien we dat patroon juist wél. Hij begon voortvarend aan zijn presidentschap. De S&P500 schoot in 2017 met ruim 20% omhoog, nadat hij een forse belastingverlaging had doorgevoerd. Het tweede jaar was duidelijk het magerste jaar van zijn presidentschap: de S&P 500 kelderde met 5%. Hierbij speelt vermoedelijk mee dat het effect van die belastingverlaging op de bedrijfsresultaten was weggeëbd. Het derde jaar was juist een topjaar. De S&P 500 schoot toen met ruim 30% omhoog. In het laatste jaar van zijn presidentschap steeg de index met nog eens 17,8%, ondanks de uitbraak van de coronapandemie.

Lees ook: Deze factoren bepalen jouw succes op de beurs

Ook bij Joe Biden lijkt de Presidential Cycle-theorie tot nu toe uit te komen. In het eerste jaar van zijn presidentschap steeg de S&P 500 met ruim 28%, maar dit jaar zijn de beurzen niet vooruit te branden.

Wat is de impact van de midterm elections?

Het tweede jaar van elk presidentschap valt samen met de zogeheten midterm elections. Amerikanen kiezen dan een nieuw Huis van Afgevaardigden en een derde van de zetels in de Senaat.

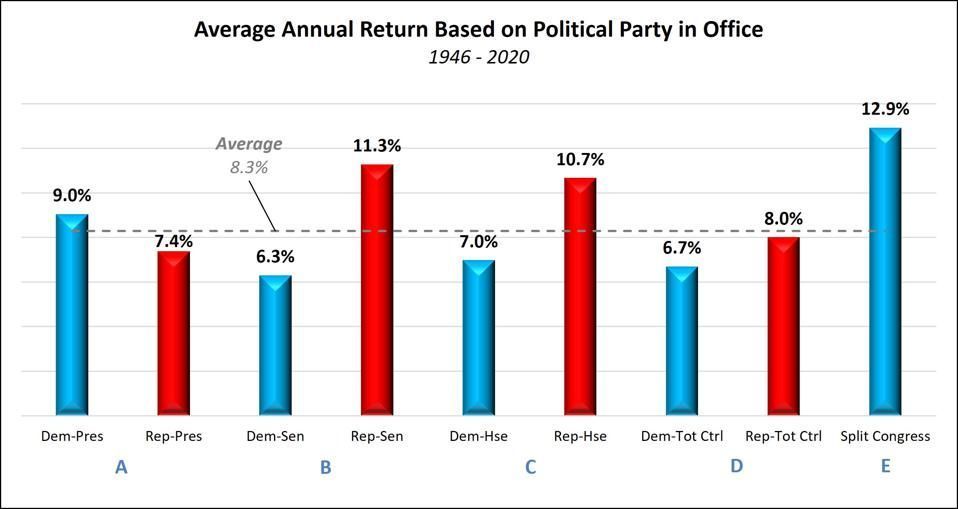

Zakenwebsite Forbes zocht uit hoe de Dow Jones-index zich gedroeg onder verschillende politieke gesterntes. Dat leidde tot een opvallende bevinding.

Ongeacht welke partij de president leverde, rendeerde de aandelenmarkt het best wanneer de macht in het Congres verdeeld was over beide partijen, dus bijvoorbeeld een door de Democraten gedomineerde Senaat en een door Republikeinen gedomineerd Huis van Afgevaardigden (of vice versa). In die jaren stegen de koersen met gemiddeld 12,9% per jaar.

Dit ondersteunt de theorie dat beleggers blijer zijn met een president die in bedwang wordt gehouden dan een leider die alle ruimte krijgt om te hervormen.

De situatie waarbij één politieke partij het volledige speelveld domineert, blijkt geen aanbeveling voor de beurs. In de jaren waarin zowel de president als het volledige Congres in Republikeinse handen was, steeg de beurs met gemiddeld 8% per jaar. Een volledige blauwe golf leidt tot een gemiddeld rendement van 6,7%.

Interessant detail: onder een Democratische president presteerde de aandelenmarkt alleen bovengemiddeld in combinatie met een verdeeld Congres of een Republikeinse meerderheid. Als de Democraten op 8 november een flink pak slaag krijgen, zou dat voor de beurs dus niet zo slecht zijn, als we althans afgaan op het verleden.

Wat moeten we ermee?

Dergelijke statistieken zijn interessant om naar te kijken, maar er valt wel het nodige op af te dingen. Ten eerste is de set met data simpelweg te klein om er goede conclusies aan te verbinden, aangezien de presidentsverkiezingen slechts eens in de vier jaar plaatsvinden. Sinds de Tweede Wereldoorlog zijn er slechts 20 presidentschappen geweest.

Check ook: 3 beleggingsprincipes van Buffett die het goed doen in een berenmarkt

En zelfs als er een correlatie is tussen het marktsentiment en de zittingstermijn van de president, wil dat nog niet zeggen dat er ook sprake is van een causaal verband. Er zijn immers veel andere factoren die het verloop van de beurzen bepalen, zoals op dit moment de (naderende) renteverhogingen door de Fed en de ECB, de hoge inflatie, de oorlog in Oekraïne, problemen in de toeleveringsketens, angst voor een recessie en de coronapandemie. Allemaal zaken die met het presidentschap van Joe Biden weinig te maken hebben.

De Presidential Cycle-theorie lijkt dan ook een overschatting van de impact van het presidentschap op de financiële markten.

Verder is er een kans dat beleggers anticiperen op zo'n theorie, waardoor deze haar voorspellende waarde verliest.

Tot slot is het - hoezeer dit ook een cliché is - belangrijk om te beseffen dat in het verleden behaalde resultaten geen enkele garantie bieden voor de toekomst. Dat blijkt ook de afgelopen veertig jaar, waarbij de beurzen zich in de helft van de gevallen anders gedroegen dan je op basis van die theorie zou verwachten.

Kijk altijd naar de fundamentals van de markt en de bedrijven waarin je wil beleggen. En baseer je beleggingen op een persoonlijke overtuiging in plaats van kille statistieken.

Lees ook: Wat doet de beurs tijdens een recessie?