Poe, dat was even schrikken vorige week, toen de beurzen plots in paniek raakten. Wat zich normaal gesproken in de periferie van het dagelijkse nieuws afspeelt - half procentje erbij, kwart procentje eraf - was plots weer even voorpaginanieuws en voer voor talkshows.

Voor mensen die niet dagelijks met de beurs bezig zijn, maar wel beleggingen hebben, zijn dat levensgevaarlijke momenten. Zo'n plotselinge uitbarsting van paniekerig nieuws suggereert namelijk dat je als belegger ook iets zou moeten doen. Tenslotte doen die mensen op de beurs - die het vast beter weten - ook iets: ze verkopen hun aandelen.

Terwijl op zo'n moment in paniek overboord springen vrijwel altijd het domste is wat je als belegger kunt doen. Vorige week schreven we daar al over, maar je kunt het niet vaak genoeg benadrukken. Juist als de markt DOE IETS naar je lijkt te schreeuwen, loont het vaak de moeite om even op je handen te blijven zitten.

Maar, oh wat is dat moeilijk.

Lachende winstnemers

Een scherpe daling komt vaak na een periode van stijgende koersen. "Beleggers nemen winst" staat er dan in de headlines. Afgezien van het feit dat de dienstdoende koppenmaker waarschijnlijk geen enkele winstnemende belegger heeft gesproken, wekt het ook nog eens de illusie dat er een beter geïnformeerde klasse van 'beleggers' rondloopt die lachend en met gevulde zakken van de beurs wegloopt en jou met de smeulende resten laat zitten.

Dus moet je dan niet snel hetzelfde doen?

Nee. Ten eerste bestaat die groep gehaaide beleggers niet en ten tweede is verkopen middenin (meestal pas na) een stevige daling niet verstandig. Zie ook de AEX-index na de koersval van vorige week. Wie was blijven zitten had alweer aardig wat van het verlies goed kunnen maken.

(Even terzijde: het is natuurlijk anders als je in een specifiek aandeel belegt, dat plotseling daalt door een heel aanwijsbare reden. Denk aan Ahold na het boekhoudschandaal of Imtech na ontdekking van de fraude in Duitsland en Polen. Van zo'n specifieke misstand veert een aandeel zelden snel terug. Wegwezen is dan vaak de beste optie.)

Lees ook: De 7 Geboden voor zelfbeleggers

Tijd in de markt

Amerikanen hebben er een mooie, onvertaalbare, wijsheid voor bedacht. Beleggingsrendement wordt niet behaald door timing the market, maar door time in the market. Oftewel, niet het in- en uitstappen bepaalt je rendement, maar de duur van de periode waarin je je geld in de markt hebt belegd.

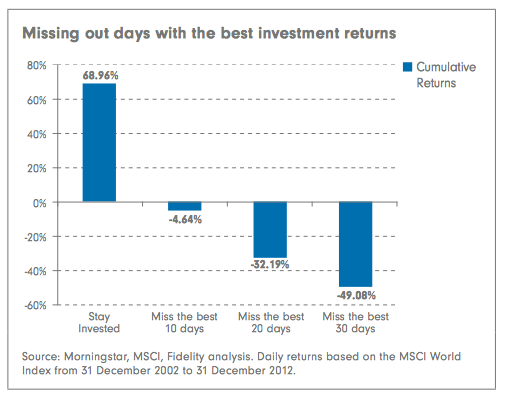

Kijk maar eens naar dit staatje over de periode 2002-2012.

Wie gewoon aan het begin had belegd in de wereldwijde aandelenmarkt en nergens meer naar had omgekeken had bijna 70% rendement gemaakt. Als je in precies diezelfde periode had belegd, maar de beste 10 dagen op de beurs had gemist, had je gewoon verlies gemaakt.

En als je de 30 beste beursdagen in die tien jaar had gemist was je vermogen zelfs gehalveerd! Vertrouw je jezelf als markt-timer genoeg om toch niet per ongeluk een paar van die topdagen te missen? (Zeker als je weet dat die topdagen vaak voorkomen als herstelbeweging na sterke dalingen).

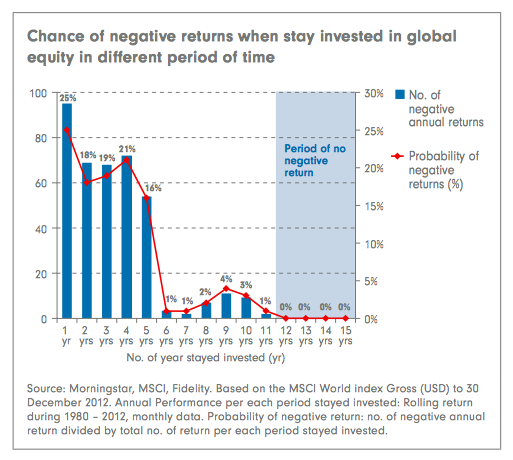

En om het belang van zitvlees maar helemaal aan te geven is er ook nog dit plaatje:

Als je maar lang genoeg blijft zitten daalt de kans op negatief beleggingsrendement spectaculair.

Dus als het ergens in het komende jaar weer eens over de Vreselijke Doodenge Beurscrash gaat aan de DWDD- of RTL Late Night-tafel, knoop dan de wijze woorden van de 85-jarige John Bogle - oprichter van het grootste beleggingsbedrijf ter wereld - in je oren:

"De beurs is een reusachtige afleiding voor iedereen die zich met beleggen bezig houdt"

En zo is het.